Для оценки эффективности бизнеса важно не только знать его доходность, но и понимать, как движутся денежные потоки. Иначе легко попасть в ситуацию, когда «прибыль есть, а денег на счетах нет»

Избежать подобных проблем помогает отчет о движении денежных средств (ОДДС). Рассмотрим, что показывает эта форма, и как анализировать ее данные.

Форма отчета о движении денежных средств утверждена приказом Минфина от 02.07.2010 № 66н, а порядок его составления установлен ПБУ 23/2011. Этот отчет обязаны составлять все организации, кроме представителей малого бизнеса, которые ведут упрощенный бухучет.

По правилам бухучета отчет о движении денежных средств следует заполнять прямым методом. Это значит, что все суммы поступлений и выплат нужно брать непосредственно из счетов по учету денежных средств.

Существует еще способ заполнения отчета о движении денежных средств косвенным методом, т.е. на основе отклонений от отчета о финансовых результатах. Но стандарты бухучета, принятые в РФ, пока не предусматривают такой вариант. На сегодня косвенным методом пользуются только те российские компании, которые ведут финансовый учет по международным стандартам.

Если компания работает с НДС или платит акцизы, то все поступления от покупателей и выплаты поставщикам следует включать в отчет о движении денежных средств без учета этих налогов.

НДС и акцизы при составлении отчета о движении денежных средств отражают отдельно и в «свернутом» виде. Это значит, что следует сложить все поступления по этим налогам и вычесть все выплаты по ним. Если приходы получились больше, то разницу следует отразить в составе прочих поступлений, а если расходы больше — то в составе прочих платежей.

В отчет о движении денежных средств не включают:

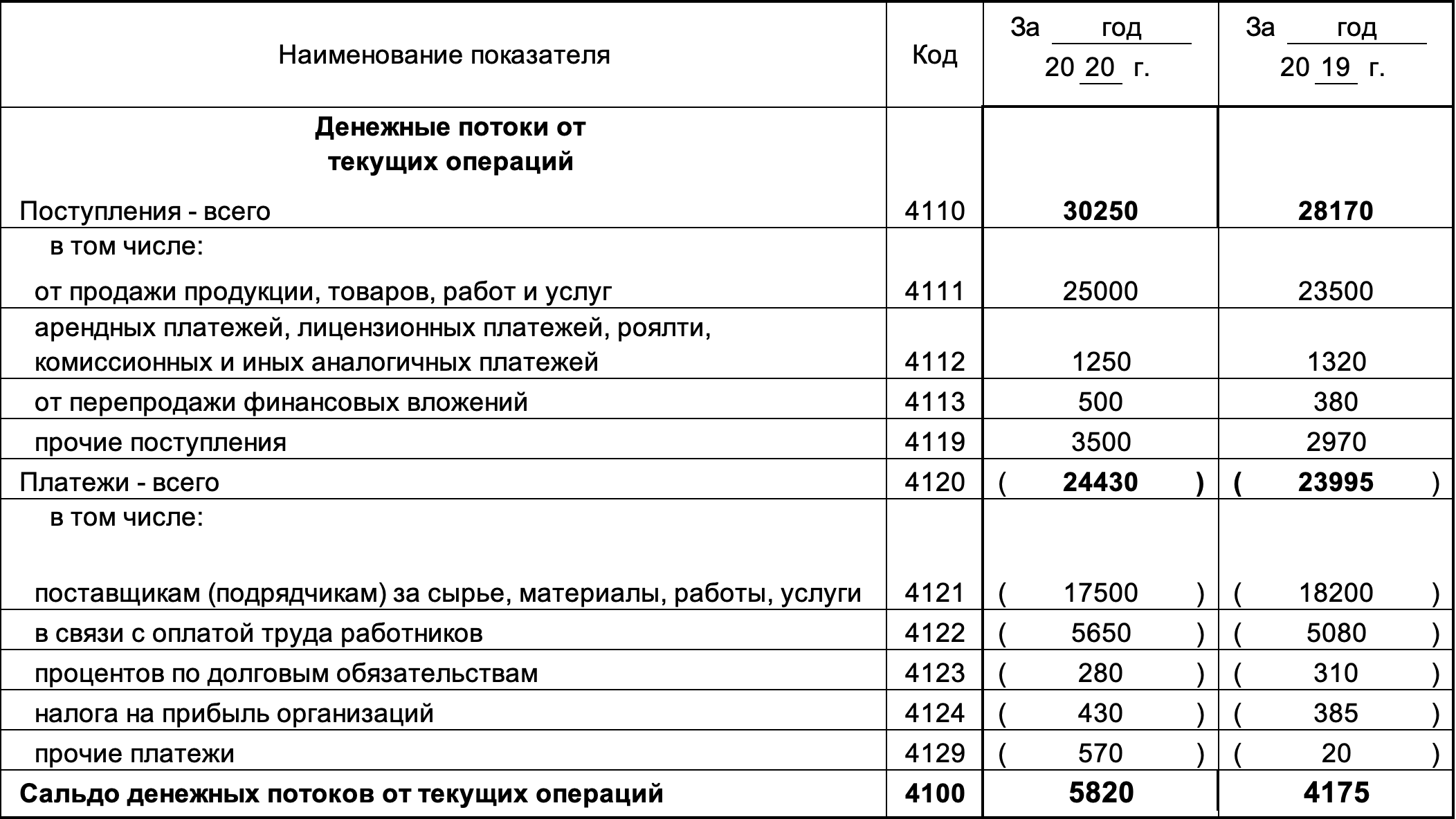

Стандартный бланк отчета о движении денежных средств состоит из трех разделов, которые относятся к трем основным направлениям деятельности компании.

В этом разделе следует учитывать все поступления и расходы, связанные с основной деятельностью: поступления за товары, работы или услуги, расчеты с поставщиками и подрядчиками, зарплату, налоги и т.п.

Также к расходам по текущим операциям относятся и проценты по кредитам и займам, но только по тем из них, которые предназначены для пополнения оборотных средств.

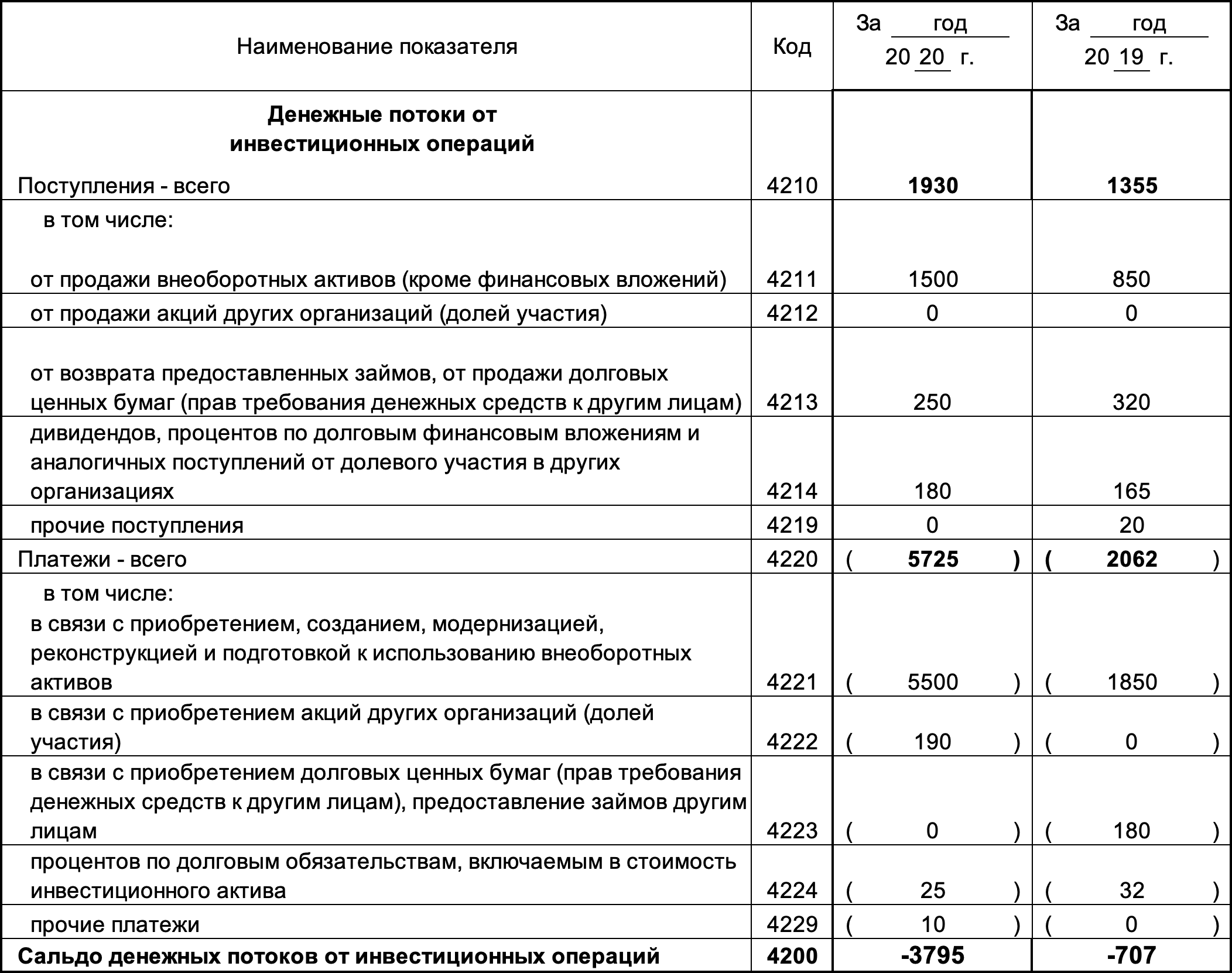

Здесь отражаются все поступления и расходы, которые связаны с покупкой или продажей внеоборотных активов, а также с вложениями в другие компании.

К внеоборотным активам относится имущество организации, которое используется для ведения бизнеса в течение длительного срока — более 12 месяцев. В первую очередь это основные средства и нематериальные активы.

В инвестиционном разделе также нужно учитывать проценты по тем кредитам, которые были взяты на приобретение внеоборотных активов и включены в их стоимость.

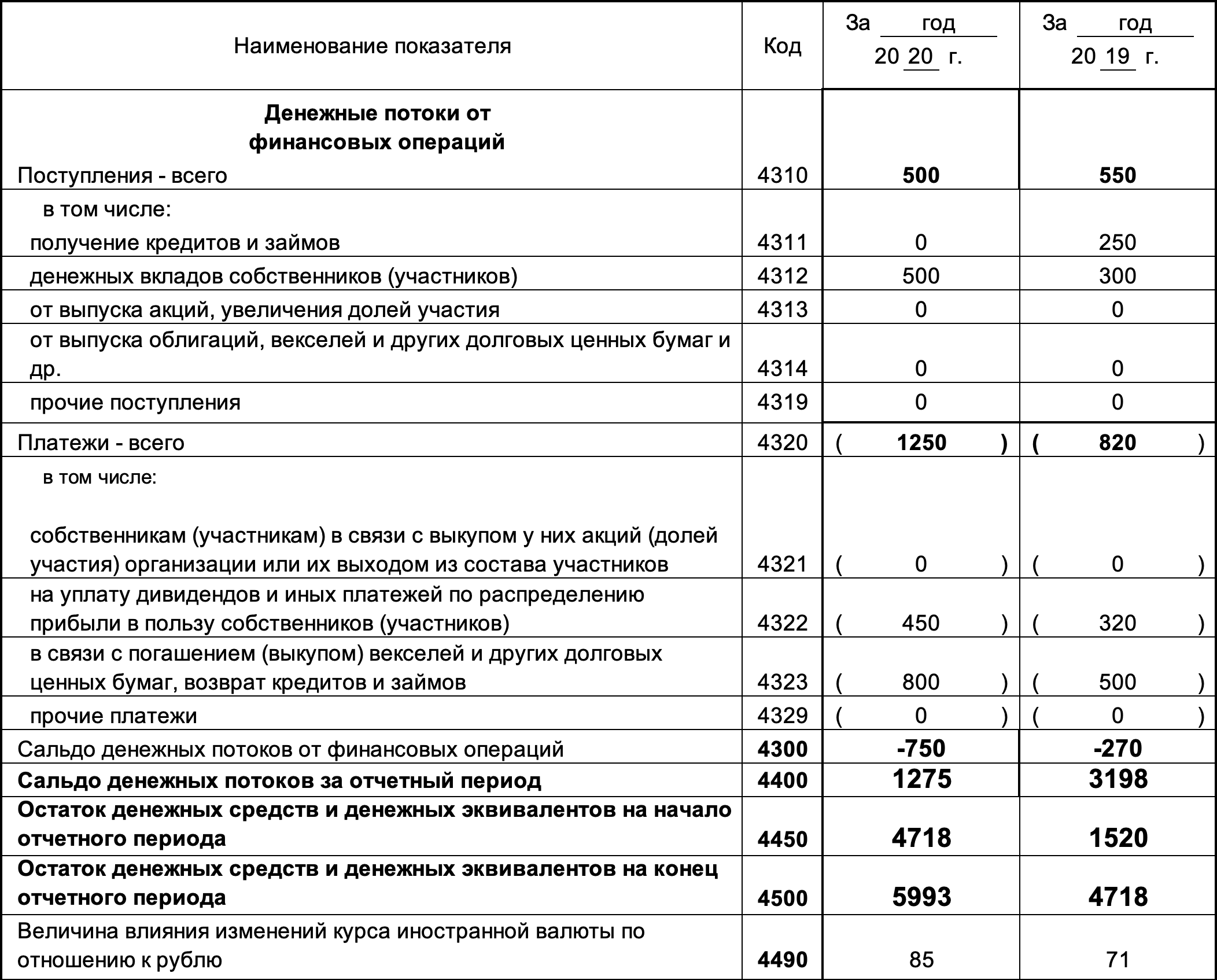

Этот раздел содержит информацию о получении и возврате заемных средств (без учета процентов), а также о расчетах с собственниками и другими инвесторами. Например, сюда включают поступления от размещения акций и облигаций или расходы по выплате дивидендов.

В первую очередь нужно обратить внимание на сальдо по каждому из разделов, составляющих отчет о движении денежных средств и по отчету в целом. Сальдо — это разность между всеми поступлениями и всеми выплатами за отчетный период.

В норме сальдо по основной деятельности должно быть положительным. По инвестиционной и финансовой деятельности допускается минус, но он должен перекрываться за счет основных поступлений.

Именно такая ситуация показана в примере выше. За 2020 год сальдо по инвестиционным операциям равно -3 795 тыс. руб. а по финансовым операциям -750 тыс. руб. Однако сальдо по текущим операциям в сумме +5 820 тыс. руб. перекрывает этот дефицит и в целом по компании сальдо получается положительным +1 275 тыс. руб.

Далее нужно оценить, какие статьи поступлений и выплат в основном влияют на сальдо по отчету и как они меняются со временем. Стандартная форма отчета о движении денежных средств содержит данные за два года. Но для того, чтобы лучше отследить тенденции, можно использовать и данные за предыдущие периоды.

В нашем примере на доходы от текущей деятельности за оба года в основном влияют поступления от продажи продукции, работ и услуг, а на расходы — расчеты с поставщиками и персоналом. Доля основных статей в доходах за оба года превышает 80%, а в расходах – 95%.

тыс. руб.

| Показатели | 2020 год | 2019 год |

| Текущие поступления, всего | 30250 | 28170 |

| в т. ч. | ||

| от продажи продукции, товаров, работ, услуг | 25000 | 23500 |

| Доля в общих поступлениях | 83% | 83% |

| Текущие платежи, всего | 24430 | 23995 |

| в т. ч. | ||

| с поставщиками и подрядчиками | 17500 | 18200 |

| по оплате труда | 5650 | 5080 |

| Суммарная доля в общих платежах | 95% | 97% |

| Сальдо по текущей деятельности | 5820 | 4175 |

В 2020 году по сравнению с 2019 годом основные виды поступлений выросли, а расходы — остались практически на том же уровне. Поэтому положительное сальдо по текущей деятельности в 2020 году стало больше, чем было в 2019.

Сальдо по текущей деятельности за период должно быть примерно сопоставимо с чистой прибылью по отчету о финансовых результатах, к которой добавлена амортизация. Дело в том, что амортизация — это «неденежный» расход, который уменьшает чистую прибыль по начислению, но не влияет на финансовые потоки.

Полного равенства здесь никогда не будет, так как всегда есть авансы и отсрочки платежа. Поэтому денежные потоки не должны полностью совпадать с выручкой и затратами по начислению.

Но в среднем эти данные должны быть близки, так как авансы и отсрочки по разным периодам и контрагентам обычно компенсируют друг друга.

При существенной разнице между прибылью (убытком) по отчету о финансовых результатах и сальдо по отчету о движении денежных средств нужно выяснить причину. Это может быть, крупный полученный аванс или, напротив, предоставленная покупателю отсрочка на большую сумму.

Если ничего подобного в прошедшем году не было, то, скорее всего, при заполнении одного из отчетов допущена ошибка. Тогда нужно еще раз перепроверить все данные.

Отчет о движении денежных средств позволяет увидеть финансовые потоки бизнеса и выяснить причины дефицита денежных ресурсов.

Форму отчета о движении денежных средств нужно заполнять по правилам, предусмотренным бухгалтерскими стандартами.

Но чтобы получать данные о движении денег в максимально адаптированном под конкретный бизнес формате — удобнее использовать данные управленческого учета.