Балансом и другой бухгалтерской отчетностью занимается финансовая служба компании. Однако и руководитель должен уметь разбираться в отчетных формах. Расскажем о том, зачем директору читать бухгалтерский баланс, анализировать бухгалтерскую отчетность и как это сделать.

Руководитель отвечает за все, что происходит в его компании, в том числе и за бухгалтерский учет. Хотя составляет отчетность главбух или другой финансовый специалист, но заверяет ее именно директор. В действующей на сегодня форме баланса вообще не предусмотрена вторая подпись.

Естественно — руководитель должен понимать, что он подписывает и уметь выявлять сомнительные места в отчете.

Кроме того, на стол к директору нередко попадают и бухгалтерские балансы других организаций. Дело в том, что при подписании договора с новым партнером бизнесмены обычно запрашивают подробную информацию о нем, которая включает и бухгалтерскую отчетность.

Конечно, отчеты контрагентов сначала будут анализировать финансисты компании. Но последнее слово при заключении контракта в любом случае остается за директором. Он должен взвесить все факторы, в том числе и самостоятельно изучить отчетность потенциального партнера, не полагаясь лишь на мнение подчиненных.

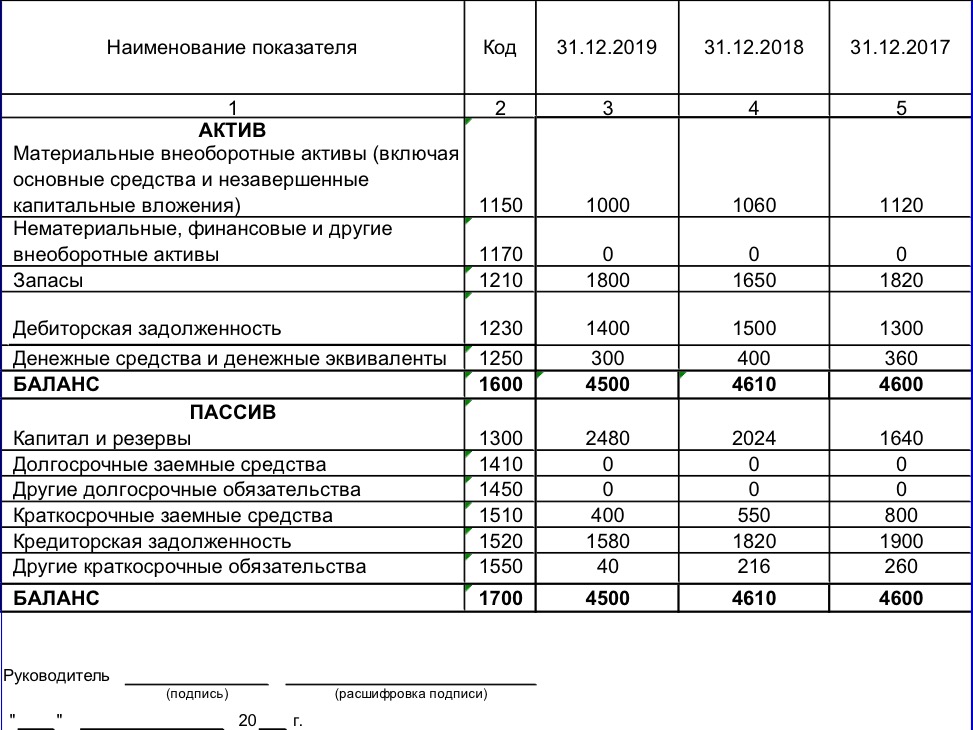

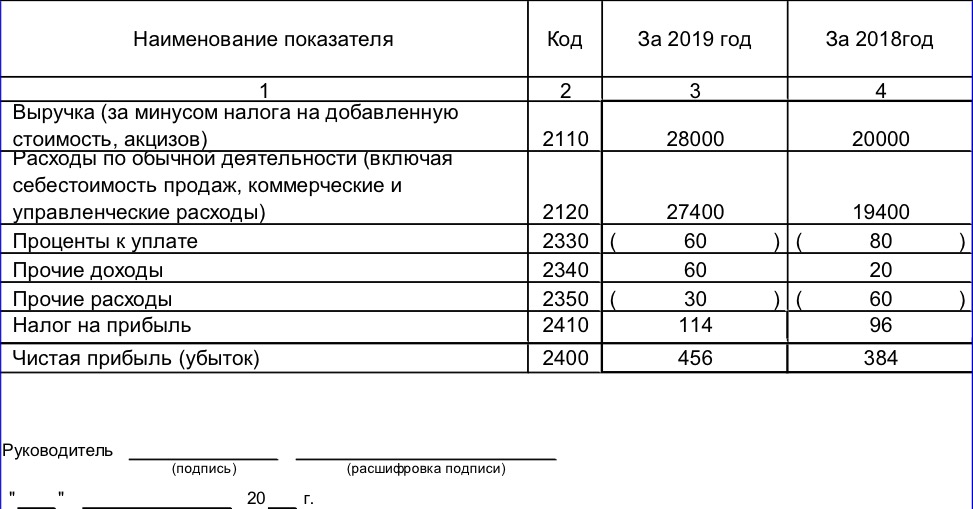

Рассматривать методику анализа будем на примере упрощенных форм бухгалтерской отчетности.

Действующая форма бухгалтерского баланса показывает данные на три даты: начало и конец отчетного, а также – начало предыдущего года. Форма № 2 также включает информацию за два года. Поэтому можно увидеть, как показатели изменяются в динамике

Начнем рассматривать баланс с актива. В этом разделе отражены ресурсы компании, которые она может использовать для ведения бизнеса. Активы расположены в порядке убывания ликвидности, т.е. возможности их быстро реализовать и получить деньги (лат. liquidus — «перетекающий).

Внеоборотные активы или основные средства (стр. 1150) – недвижимость, оборудование, транспорт и т.п.

Если ваше предприятие не покупало и не продавало основные средства за два предыдущих года, то этот показатель будет незначительно (в среднем на несколько процентов в год) снижаться за счет амортизации. Именно такой вариант рассмотрен в примере.

Если же такие покупки были, то показатель внеоборотных активов на последнюю отчетную дату должен быть выше, чем за предыдущие.

Если вы рассматриваете баланс сторонней компании, то наличие существенных основных средств – это один из показателей, которые говорят о надежности потенциального партнера.

Конечно, это не значит, что с контрагентами, у которых показатели по строке 1150 — небольшие или нулевые, вообще не надо работать. Например, немало вполне успешных торговых или транспортных компаний активно пользуются арендованными помещениями или автомобилями.

Нематериальные активы (стр. 1170) — патенты, лицензии и т.п. Они также подлежат амортизации и отражаются в балансе по тем же правилам, что и основные средства. В нашем примере их нет, потому что мы рассматриваем баланс малого предприятия, для которого этот вид активов не очень характерен.

Запасы (стр. 1210) включают в себя товары, готовую продукцию, сырье, незавершенное производство.

Их рост в динамике не должен превышать темпов роста выручки, иначе это говорит о том, что эффективность использования ресурсов компании снижается.

Чтобы определить среднегодовой размер запасов, нужно сложить данные на начало и конец года и разделить сумму на 2. Таким же образом определяются среднегодовые показатели и по другим статьям баланса.

Конечно, для более точного определения среднегодовых цифр лучше использовать значения на начало каждого месяца. Но мы сейчас говорим об анализе по данным стандартного баланса, а в нем помесячной информации нет.

З2018 = (1820 + 1650) / 2 = 1735 тыс. руб.

З2019 = (1650 + 1800) / 2 = 1725 тыс. руб.

З2019 / З2018 = 1725 / 1735 = 99%

В2019 / В2018 = 28000 / 20000 = 140%

Выручка существенно выросла, а запасы остались практически на одном уровне. Это говорит о том, что компания стала использовать их намного более эффективно.

Дебиторская задолженность (стр. 1230) – это долги перед компанией. В первую очередь речь идет о покупателях, но также могут быть и другие виды задолженностей, например:

Лучше всего – когда «дебиторка» снижается. Если же она растет, то темпы роста должны быть ниже, чем у выручки.

Также желательно, чтобы дебиторская задолженность не превышала кредиторскую (стр. 1520).

ДЗ2018 = (1300 + 1500) / 2 = 1400 тыс. руб.

ДЗ2019 = (1500 + 1400) / 2 = 1450 тыс. руб.

КЗ2018 = (1900 + 260 + 1820 + 216) / 2 = 2098 тыс. руб.

КЗ2019 = (1820 + 216 + 1580 + 40) / 2 = 1828 тыс. руб.

Дебиторская задолженность растет, но незначительно (1450 / 1400 — 1400 = 4%). Это намного меньше темпов роста выручки (40%). Кроме того, она существенно ниже кредиторской задолженности. Это говорит о том, что система управления долгами в компании работает эффективно (при условии, что кредиторская задолженность гасится без просрочек).

Денежные средства (стр. 1250) – это очень быстро меняющийся показатель. Многие компании практически полностью расходуют все поступающие деньги, поэтому и цифра по этой статье может быть небольшой. Но если организация своевременно рассчитывается по своим обязательствам, то минимальный остаток на счете на конец периода не говорит о проблемах с финансами компании.

В пассиве баланса перечислены те источники средств, за счет которых компания финансирует свои активы.

Статья «Капитал и резервы» (стр. 1300) для большинства ООО состоит из двух частей:

Если уставный капитал не менялся, и владельцы компании не получали дивидендов, то разность между показателями по строке 1300 на начало и конец года будет равна финансовому результату. Именно такой случай рассмотрен в нашем примере

Изменение капитала за 2018 и 2019 годы

К2018 = 2024 – 1640 = 384 тыс. руб.

К2019 = 2480 – 2024 = 456 тыс. руб.

Эти суммы равны чистой прибыли компании по форме № 2 за 2018 и 2019 годы соответственно.

Статья «Долгосрочные заемные средства» (стр. 1410) включает в себя все кредиты и займы, полученные на срок более года.

Статья «Краткосрочные заемные средства» (стр. 1510) объединяет «короткие» кредиты и займы, т.е. полученные менее, чем на год.

Само по себе наличие заемных средств и рост их суммы еще не говорит о том, что у предприятия появились проблемы. Однако если долги по кредитам растут, а выручка — остается на месте или даже падает, то это должно вызвать беспокойство. Скорее всего, в этом случае деньги банка не вкладываются в развитие, а идут на «затыкание дыр».

В нашем примере выручка растет, а сумма задолженности по кредитам – снижается. Это говорит об эффективном использовании заемных средств.

В статье «Другие долгосрочные обязательства» (стр. 1450) также перечислены долги компании со сроком погашения более года. Но здесь речь идет обо всех других подобных задолженностях (кроме банков), например – по долгосрочным контрактам с поставщиками.

Статьи «Кредиторская задолженность» (стр. 1520) и «Другие краткосрочные обязательства (стр. 1550) включают в себя все «небанковские» долги организации с коротким сроком погашения.

Здесь представлены не только задолженности перед контрагентами, но и текущие долги по налогам, зарплате, подотчетным суммам и т.п.

Краткосрочная кредиторская задолженность должна быть не ниже «дебиторки» и не должна расти более быстрыми темпами, чем выручка. В нашем примере «кредиторка» даже снижается, а выручка – растет.

Чтобы сделать выводы о финансовом положении компании, нужно не только проанализировать абсолютные показатели, но и рассчитать соотношения между ними, т.е. – коэффициенты. Их, как и абсолютные цифры, тоже надо изучать в динамике, чтобы сделать вывод о тенденциях развития бизнеса. Рассмотрим основные финансовые показатели, которые можно получить на основе данных бухгалтерской отчетности.

Рентабельность продаж:

Рп = ЧП / В

Рентабельность активов:

Ра = ЧП / А

Если компания работает успешно, то у нее должны расти не только выручка и чистая прибыль, но и процент рентабельности.

| Период | Выручка | Чистая прибыль | Рентабельность продаж |

| 2018 | 20000 | 384 | 1,9% |

| 2019 | 28000 | 456 | 1,6% |

| Период | Активы | Чистая прибыль | Рентабельность активов |

| 2018 | 4605 | 384 | 8,3% |

| 2019 | 4555 | 456 | 10,0% |

Из таблиц видно, что, хотя абсолютная прибыль и выросла, но процент рентабельности продаж несколько снизился. Руководству компании нужно обратить внимание на структуру затрат.

А вот рентабельность активов существенно увеличилась, т.е. эффективность использования ресурсов компании в целом – растет.

КА = СК / А

В упрощенной структуре баланса собственный капитал – это строка 1300 «Капитал и резервы». Активы – это итог баланса, т.е. значение строки 1600.

Иногда в экономической литературе можно встретить указание на то, что нормативное значение КА не должно быть ниже 0,5. Т.е. владельцы бизнеса должны финансировать компанию за счет собственных средств не менее, чем наполовину.

Однако такой подход во многих случаях напоминает измерение «средней температуры по больнице». Многое зависит от специфики бизнеса, в первую очередь – от сферы деятельности.

Если речь идет о торговой фирме, то КА может быть и ниже, достигая 0,3. Такие компании часто арендуют помещения и оборудование, а товар берут под реализацию.

Для сложных высокотехнологичных производств ситуация будет обратной. Владельцы подобных компаний обычно стараются приобрести оборудование и производственные помещения в собственность. Ведь в такой ситуации любые проблемы с арендодателями и необходимость переезда могут надолго парализовать бизнес.

Но в любом случае не следует слишком завышать КА – до 0,7 — 0,8 и более. Это, конечно, повышает финансовую стабильность, но лишает компанию потенциального дохода от использования заемных средств.

| Дата | Собственный капитал | Активы | КА |

| 31.12.2017 | 1640 | 4600 | 0,36 |

| 31.12.2018 | 2024 | 4610 | 0,44 |

| 31.12.2019 | 2480 | 4500 | 0,55 |

Из таблицы видно, что КА стабильно растет и достигает на последнюю отчетную дату усредненного нормативного значения.

КЛо = ОА / КП

Оборотные активы – это сумма запасов, дебиторской задолженности и денежных средств.

ОА = стр. 1210 + стр. 1230 + стр. 1250

Краткосрочные пассивы – это сумма всех краткосрочных задолженностей предприятия.

КП = стр. 1510 + 1520 + стр. 1550

Норматив КЛо может меняться от 1 до 2,5. Т.е. даже в самом крайнем случае долги с коротким сроком погашения должны полностью покрываться за счет ликвидных активов.

И здесь тоже многое зависит от направления работы компании. Торговые фирмы могут допускать снижение КЛо до величин, немного превышающих 1, т.к. их товарные запасы обычно легко продать в случае необходимости.

Производственным предприятиям реализовать остатки на складе обычно сложнее, поэтому и КЛо для них должен быть выше, примерно в диапазоне 1,5 – 2,5. Но слишком увеличивать этот коэффициент тоже не нужно, т.к. при этом ресурсы компании «замораживаются» в запасах.

| Дата | Оборотные активы | Краткосрочные пассивы | КЛо |

| 31.12.2017 | 3480 | 2960 | 1,18 |

| 31.12.2018 | 3550 | 2586 | 1,37 |

| 31.12.2019 | 3500 | 2020 | 1,73 |

КЛо стабильно увеличивается и достигает на последнюю отчетную дату 1,73. Такой показатель позволяет обеспечить платежеспособность для компании из любой сферы деятельности.

По результатам анализа бухгалтерской отчетности можно составить комплексное представление о финансовом положении компании.

Это важно, как для понимания состояния собственного бизнеса, так и для принятия решений о сотрудничестве с новыми контрагентами.

При изучении отчетности нужно обращать внимание, как на абсолютные показатели, так и на их соотношения – финансовые коэффициенты.