Чтобы получить прибыль, торговая компания должна продавать товары с наценкой, т.е. дороже, чем они были куплены. Рассмотрим, что такое торговая наценка и как определять ее в различных ситуациях.

Торговая наценка — это разница между продажной ценой и себестоимостью товаров. В себестоимость обычно входит не только закупочная цена товара, но и расходы, непосредственно связанные с его приобретением: транспортные, таможенные и т.п.

Наценку удобнее всего определять в процентах, как отношение разности между выручкой и себестоимостью товара к себестоимости:

Н = (В – СС) / СС

Для расчета маржинальности нужно эту же разность разделить на выручку:

М = (В – СС) / В

Выручка компании от реализации товаров — 10 млн руб. Стоимость закупа этих товаров — 8 млн руб.

Наценка:

Н = (10 – 8) / 8 = 2 / 8 = 25%

Маржинальность:

М = (10 – 8) / 10 = 2 / 10 = 20%

Установленную наценку в % используют для определения цен реализации. При этом проводят расчет, обратный тому, что показан в примере 1:

Ц = СС х (1 + Н)

Воспользуемся условиями примера 1. Предположим, что 8 млн руб. затрат на закупку — это приобретение 80 единиц товара по цене 100 тыс. руб. за единицу. В примере 1 мы определили торговую наценку в 25%. Значит, цена реализации единицы товара должна быть равна

Ц = 100 х (1 + 25%) = 125 тыс. руб.

Если продать всю партию товара по этой цене, то мы получим 10 млн руб. выручки из примера 1:

В = 80 х 125 = 10 000 тыс. руб. = 10 млн руб.

Что же касается маржинальности, то она нужна в первую очередь для анализа эффективности продаж и работы компании в целом. Чем больше торговая наценка — тем выше при прочих равных условиях будет и маржинальность.

На маржинальности основан расчет точки безубыточности. Компания начинает зарабатывать прибыль с того момента, когда маржинальный доход превысит постоянные затраты. Это те виды расходов, которые не зависят от выручки: аренда офиса, зарплата сотрудников «на окладе» и т.п.

В нашем примере маржинальный доход при выручке в 10 млн руб. и стоимости закупа 8 млн руб. составил 2 млн руб. Значит, если постоянные расходы будут тоже равны 2 млн руб. или меньше, то такая выручка гарантирует компании, как минимум, безубыточную деятельность.

Размер торговой наценки в общем случае не установлен на законодательном уровне. Государство регулирует цены только на некоторые группы товаров и услуг, например, продукты детского питания, общепит в образовательных учреждениях, лекарственные препараты, грузовые и пассажирские перевозки.

За превышение цен, контролируемых государством, бизнесменам грозит штраф. Сумма штрафа для ИП равна 50 тыс. руб., а для организаций — двукратной излишне полученной выручке за период завышения цен, но не более, чем за 1 год (п. 1 ст. 14.6 КоАП РФ).

Также государство, а иногда — и сами бизнесмены иногда «точечно» регулируют цены на отдельные виды товаров. Обычно это связано с какими-либо форс-мажорными ситуациями, например, как сейчас — с эпидемией коронавируса.

Так, с 16.12.2020 года представители X5 Retail Group (сети «Пятерочка», «Перекресток», «Карусель») объявили об обнулении торговой наценки на «социально значимые» товары: макаронные изделия, хлеб, говяжью тушенку, черный чай, картофель, зерновые хлопья и ультрапастеризованное молоко.

Одновременно Минпромторг подписал с производителями сельхозпродукции и представителями крупнейших торговых сетей соглашение о предельных розничных ценах на сахар (46 руб. за кг) и подсолнечное масло (110 руб. за 1 литр). Указанные цены должны действовать до 01.04.2021.

Кроме того, есть виды товаров, для которых, напротив, установлены минимальные розничные цены. Речь идет о крепких алкогольных напитках и табачной продукции. Минимальные цены в данном случае — один из способов борьбы с продажей «контрафакта». Дело в том, что в себестоимости легального спиртного и сигарет существенную долю занимают акцизы, и поэтому подделки можно продавать намного дешевле.

Важно!

За несоблюдение минимальных цен ИП будет оштрафован на 50 тыс. руб., а организация — на 100 тыс. руб. (п. 2 ст. 14.6 КоАП РФ).

За пределами сфер, регулируемых государством, торговые компании могут сами определять торговую наценку.

Минимальная торговая наценка должна позволять организации не только покрывать постоянные затраты, но и зарабатывать прибыль в размере, определенном собственником.

Воспользуемся условиями примеров 1 и 2. Предположим, что постоянные затраты компании – 1,5 млн руб., а собственник поставил задачу — рентабельность (отношение прибыли к выручке) должна быть не менее 5%.

Прибыль равна разности между выручкой, стоимостью закупки товаров и постоянными затратами:

ПР = 10 – 8 – 1,5 = 0,5 млн руб.

Рентабельность равна:

Р = 0,5 / 10 = 5%

Таким образом, указанную в примере 1 торговую наценку в 25% при данных условиях можно использовать в качестве минимальной.

На основе минимальной торговой наценки следует рассчитывать систему скидок для постоянных клиентов, условия программ лояльности и т.п. Смысл в том, что даже при самых выгодных для покупателя условиях цена не должна быть ниже, чем себестоимость плюс минимальная торговая наценка.

При расчете максимально возможной наценки нужно учитывать не только затраты компании и плановую прибыль, но и следующие факторы:

Для расчета торговой наценки обычно используют специальный документ — реестр розничных цен. Он включает в себя наименование товара, сведения о поставщике, закупочную цену, наценку, НДС (если он есть) и итоговую розничную цену.

| №

п/п |

Наименование товара | Поставщик | Цена поставщика без НДС | Наценка | НДС | Розничная цена | ||

| % | сумма | % | сумма | |||||

| 1 | Сумка женская | ООО «Арт» | 910,00 | 15 | 136,50 | 18 | 188,37 | 1234,87 |

| 2 | Игрушка «Кот» | ИП Мятный | 165,00 | 20 | 33,00 | 10 | 19,80 | 217,80 |

| 3 | Тапочки домашние | ЗАО «Крой» | 320,00 | 15 | 48,00 | 18 | 66,24 | 434,24 |

| 4 | Скатерть 140х100 | ЗАО «Крой» | 186,70 | 15 | 28,01 | 18 | 38,65 | 253,35 |

| 5 | Сумка хозяйственная | ИП Краснова | 75,90 | 20 | 15,18 | 18 | 16,39 | 107,47 |

| 6 | Тапочки детские | ИП Мятный | 124,80 | 20 | 24,96 | 10 | 14,98 | 164,74 |

Компания имеет право установить одинаковую торговую наценку на все товары, но при широком ассортименте это может быть неэффективно. Ведь для каждого товара будут характерны свои условия поставки и рыночный спрос.

Поэтому чаще всего устанавливают отдельную наценку на каждую группу однородных товаров. А при небольшом количестве позиций можно установить индивидуальную наценку на каждый товар.

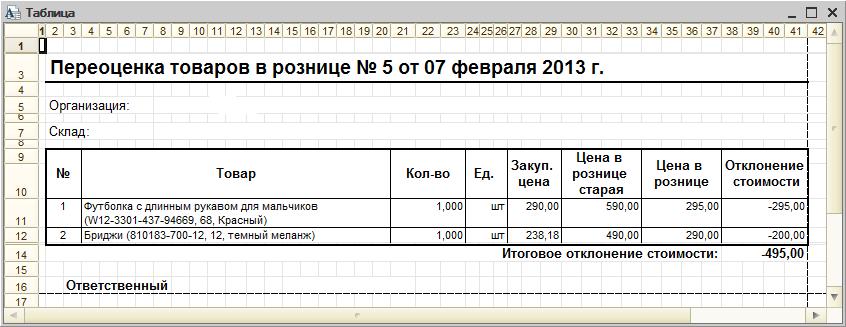

Иногда случаются ситуации (акции, порча товара), когда его необходимо переоценить. Так как закупочная цена остается неизменной, пересмотру подлежит именно торговая наценка. Для этого нужно составить специальный документ, который содержит в себе сведения о товарах, подлежащей переоценке, старую и новую цены, а также разницу между ними и общую сумму отклонения.

Об отражении стоимости товаров и торговой наценки в бухучете читайте здесь.

Торговую наценку собственники бизнеса в большинстве случаев устанавливают самостоятельно. Законом регулируются наценки лишь на некоторые виды товаров или услуг.

Торговая наценка должна позволять компании покрывать все затраты и обеспечивать получение прибыли в размере не ниже минимума, определенного собственниками.

При расчете торговой наценки нужно учитывать не только затраты организации и целевую прибыль, но и еще несколько важных факторов. Это сегмент рынка, сезонность, действия конкурентов, а в отдельных случаях — контроль со стороны государства.