Чем больше уставный капитал компании, тем, по умолчанию, лучше. Инвесторы и контрагенты воспринимают такой бизнес, как более надежный.

Однако иногда организации все-таки уменьшают свой уставный капитал. Рассмотрим, зачем нужно уменьшение уставного капитала ООО, как провести процедуру, и что будет с налогами самой компании и учредителей.

Существуют несколько ситуаций, когда ООО обязано уменьшить свой уставный капитал (УК).

Чистые активы ООО «Альфа» на 31.12.2021 были равны 250 тыс. руб., уставный капитал — 170 тыс. руб. В январе 2022 года из общества вышел участник с долей 40%. Он должен получить выплату в размере 40% от чистых активов:

ДСД = 250 х 40% = 100 тыс. руб.

После выплаты ДСД чистые активы компании станут меньше текущего УК:

ЧА = 250 – 100 = 150 тыс. руб. < 170 тыс. руб.

Поэтому компания должна сначала уменьшить уставный капитал на 20 тыс. руб., и только потом рассчитываться с выходящим участником.

На начало 2021 года уставный капитал ООО «Старт» составлял 500 тыс. руб. и был распределен следующим образом:

В январе 2021 года Иванов А.В. вышел из состава участников, и его доля 20% перешла к обществу. В течение 2021 года оставшиеся учредители никак не распорядились этой долей. Поэтому в январе 2022 года доля была погашена, а уставный капитал – уменьшен до 400 тыс. руб. В итоге доли Петрова Б.С. и Смирнова К.Л. увеличились в процентном отношении с 40% до 50% у каждого.

Также собственники бизнеса могут решить уменьшить уставный капитал добровольно, например, если им нужны свободные средства для других проектов.

Существуют два способа уменьшения уставного капитала, которые можно применять, как по отдельности, так и одновременно (ст. 20 закона 14-ФЗ):

Уставный капитал ООО «Дельта» на начало 2022 года был равен 300 тыс. руб. и распределен следующим образом:

Участники общества в январе 2022 года решили снизить уставный капитал в два раза, т.е. до 150 тыс. руб.

После снижения размер долей участников стал следующим:

Т.е. номинальные стоимости долей уменьшились, а процентные соотношения — сохранились.

При уменьшении уставного капитала, вне зависимости от причины и способа, нужно следить, за тем чтобы он не снизился ниже установленного минимума. Для ООО в общем случае это — 10 тыс. руб. (п. 1 ст. 14 закона № 14-ФЗ).

В первую очередь нужно принять на общем собрании решение об уменьшении уставного капитала и внесении соответствующих изменений в устав общества.

Если в обществе несколько участников, то для принятия такого решения в общем случае потребуется не менее 2/3 голосов. Но в уставе может быть прописана необходимость большего процента для одобрения уменьшения уставного капитала, вплоть до единогласного (п. 8 ст. 37 закона № 14-ФЗ). Если собственник один, то нужно оформить решение единственного учредителя.

Затем следует в течение трех рабочих дней сообщить в свою ИФНС о том, что общество приняло решение об уменьшении уставного капитала (п. 3 ст. 20 закона № 14-ФЗ). Для этого нужно использовать форму Р13014 (приложение № 4 к приказу ФНС России от 31.08.2020 г. № ЕД-7-14/617@). В разделе 4 формы нужно указать признак «1». К форме нужно приложить протокол общего собрания или решение единственного учредителя.

Направить форму налоговикам можно, как на бумажном носителе (лично или по почте), так и в электронном виде. В первом случае подпись руководителя или доверенного лица нужно заверить у нотариуса. Для онлайн-формата потребуется усиленная квалифицированная электронная подпись (УКЭП).

В течение пяти рабочих дней после подачи заявления налоговики внесут в ЕГРЮЛ отметку о предстоящем уменьшении уставного капитала и вышлют организации подтверждение — лист записи ЕГРЮЛ. На этом этапе уставный капитал еще не изменен, в госреестре появляется только отметка о предстоящем уменьшении.

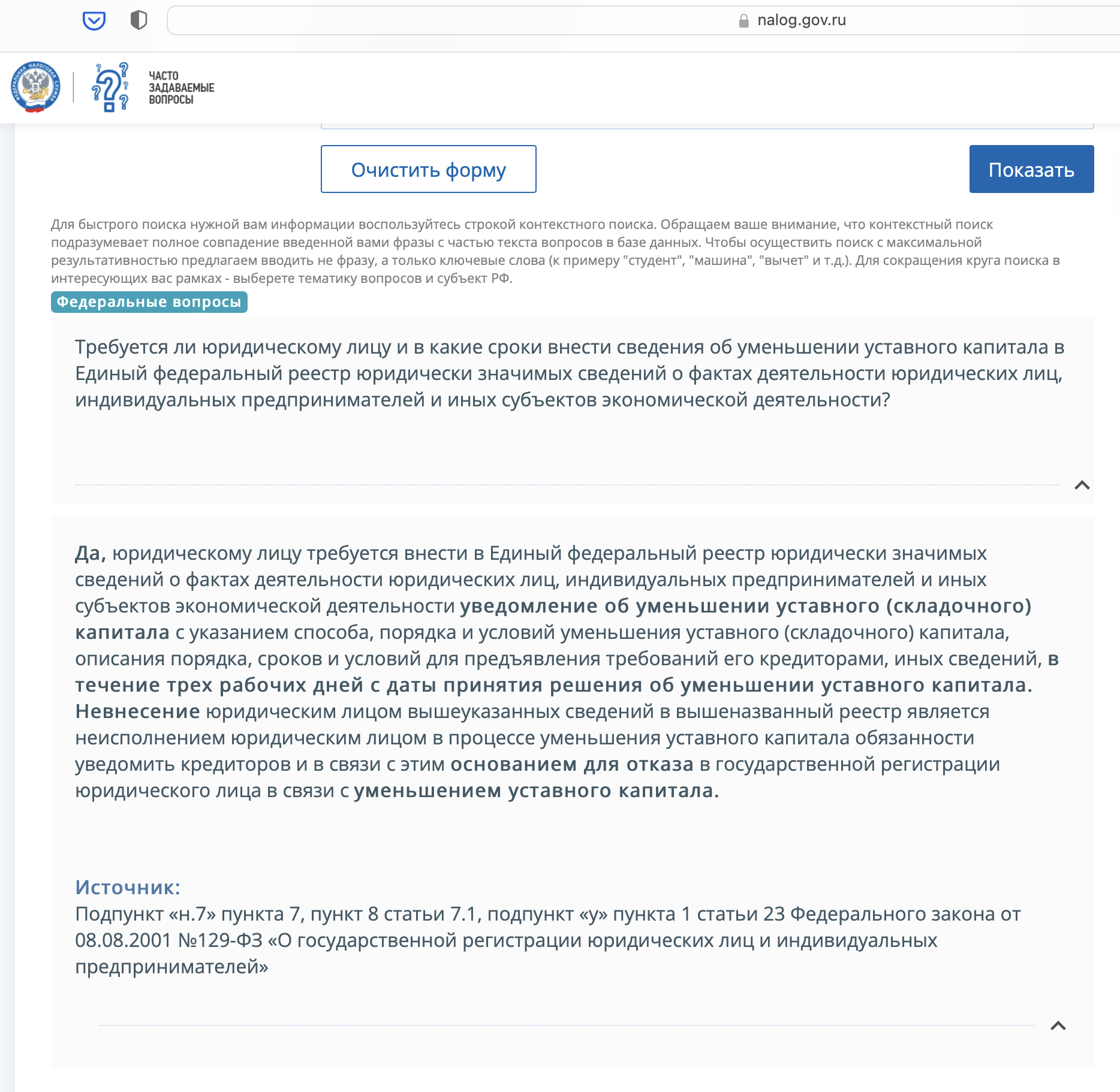

Кроме того, организация должна дать информацию о будущем уменьшении уставного капитала в своем личном кабинете на Федресурсе (пп. н.7 п.7 ст. 7.1 закона от 08.08.2001 № 129-ФЗ). Для этого также нужна УКЭП.

Срок для размещения данной информации в Федресурсе законом не установлен. По мнению ФНС — сведения нужно внести в течение трех рабочих дней после принятия решения об уменьшении уставного капитала, т.е. одновременно с уведомлением налоговиков.

После получения листа записи ЕГРЮЛ следует дважды с интервалом в месяц разместить в «Вестнике госрегистрации» информацию о предстоящем уменьшении уставного капитала:

При уменьшении уставного капитала кредиторы общества имеют право потребовать досрочного исполнения обществом обязательств, которые возникли не позднее, чем через 30 дней после публикации последнего уведомления. Срок исковой давности по этим требованиям составляет 6 месяцев с даты последней публикации (п. 5 ст. 20 закона № 14-ФЗ).

Чтобы зарегистрировать новый устав с уменьшенным УК следует направить в ИФНС вторую форму Р13014 с приложением необходимых документов:

В разделе 4 формы Р13014 нужно указать признак «3» и новый размер уставного капитала.

Срок для подачи заявления на регистрацию изменений в устав при уменьшении уставного капитала законом не определен. На практике его обычно подают после второй публикации в «Вестнике госрегистрации».

Если регламент уменьшения уставного капитала соблюден, и все документы оформлены без ошибок, то налоговики в течение пяти рабочих дней зарегистрируют изменения в уставе и разместят информацию в госреестре. Компания получит новую редакцию устава с отметкой о регистрации и лист записи ЕГРЮЛ.

Если компания уменьшила уставный капитал добровольно и не вернула соответствующие суммы участникам, то разницу нужно включить во внереализационные доходы по налогу на прибыль (п. 16 ст. 250 НК РФ, письмо Минфина РФ от 23.05.2014 № 03-03-РЗ/24777).

Если же уменьшение произошло по требованию закона, то дополнительного дохода по налогу на прибыль не возникнет. Также не нужно платить налог на прибыль, если уставный капитал уменьшили добровольно, но компания выплатила разницу участникам (пп. 17 п. 1 ст. 251 НК РФ, письмо Минфина РФ от 27.01.2021 № 03-03-06/1/4662).

Расходы по выплате участникам разницы при уменьшении уставного капитала нельзя учесть при расчете налога на прибыль, так как эти выплаты не направлены на получение дохода, а значит — не соответствуют положениям п. 1 ст. 252 НК РФ.

Аналогичный подход следует применять для УСН и ЕСХН, так как общие правила признания доходов и расходов там аналогичны налогу на прибыль (п. 1 ст. 346.5 НК РФ и п. 1 ст. 346.15 НК РФ).

Если выплаты участникам при уменьшении уставного капитала производятся не деньгами, а иным имуществом, то на стоимость этого имущества, по мнению налоговиков, следует начислять НДС.

Чиновники мотивируют свою позицию тем, что освобождение от НДС предусмотрено только для передачи имущества при ликвидации компании или выходе участника из общества (пп. 1 п. 2 ст. 146 НК РФ и п. 3 ст. 39 НК РФ).

А при уменьшении уставного капитала компания продолжает работать, а получатель имущества — не выходит из состава учредителей. Поэтому здесь следует начислять НДС на общих основаниях, как при обычной безвозмездной передаче имущества. (письмо Минфина РФ от 12.04.2019 № 03-07-11/26069).

Участник, который получит имущество не сможет возместить НДС, даже если платит его: такой вид вычета не упомянут в статье 171 НК РФ.

В статье 217 НК РФ перечислены все виды доходов, которые не облагаются НДФЛ. Выплаты в пользу участников общества — физических лиц при уменьшении уставного капитала не входят в этот перечень. Поэтому, по мнению налоговиков, эти выплаты нужно облагать НДФЛ на общих основаниях (письмо Минфина РФ от 26.08.2016 № 03-04-05/50007).

Вместе с тем, налогоплательщик может уменьшить свой облагаемый доход по НДФЛ на сумму документально подтвержденных расходов, связанных с приобретением доли в УК (пп. 2 п. 2 ст. 220 НК РФ). Расходы на приобретение доли можно учесть пропорционально, в той части, которая соответствует уменьшению уставного капитала.

Однако Верховный Суд РФ занял другую позицию по этому вопросу. Судьи отметили, что если участник получает от общества средства в размере, не превышающем первоначальный взнос в уставный капитал (в части его снижения), то облагаемый доход не возникает в принципе, так как имущественное положение участника не улучшается (определение от 27.09.2021 № 308-ЭС21-7618).

Здесь позиция налоговиков аналогична начислению НДФЛ для участников-физических лиц.

В статье 251 НК РФ перечислены виды доходов, которые не облагаются налогом на прибыль. Выплат, связанных с уменьшением уставного капитала, в этом перечне нет. Поэтому такие выплаты нужно включить в облагаемую базу (письмо Минфина РФ от 20.09.2011 № 03-03-06/1/567).

Однако ФАС Уральского округа в постановлении от 14.12.2011 по делу № А07-3590/2011 занял иную позицию. Суд отметил, что в соответствии с п. 3 ст. 270 НК РФ взносы организации в уставный капитал не признаются в качестве расходов по налогу на прибыль. Поэтому частичный возврат указанных взносов нельзя считать облагаемым доходом.

Учредители компании могут руководствоваться подходами из приведенных судебных решений, как для физических, так и для юридических лиц. Но тогда нужно быть готовым к спорам с налоговиками.

Юридическое лицо имеет право уменьшить свой уставный капитал. А в ряде случаев компания обязана это сделать по требованиям закона.

При уменьшении уставного капитала нужно зарегистрировать этот факт в ИФНС и опубликовать информацию для кредиторов, а также разместить сведения в Федресурсе.

В зависимости от основания для уменьшения уставного капитала и порядка проведения выплат, могут возникать дополнительные налоги, как у самой компании, так и у ее учредителей.